Sunday, December 26, 2021

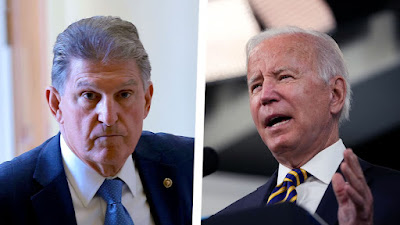

关键议员倒戈,拜登提案受挫

Sunday, December 19, 2021

第三组合股息总结

让我大伤脑筋的是由于投资SCIB导致损失惨重,造成可以挪用资金来调整组合的空间变得极为有限,因此现在可以操作的余地并不大,只能先确保持有股票都是优质股并且有能力派发股息或具备上涨潜力。有机会套利的时候,就可以把赚来的利润再投资于股市来扩增组合规模;若缺乏明显机会,那就只好在收获股息的同时耐心等待买卖的最佳时机,然而前提是此组合已经容不下类似SCIB这样的投资失误了~~

Saturday, December 4, 2021

2021年股息目标达标!

Wednesday, December 1, 2021

2021年11月投资小结 | Omicron来袭!

以上为持有股票的最新业绩,大多数都受到行管令影响而盈利表现下滑:

股息方面,11月进帐RM1,008,待领股息则有RM1,530.25。

Sunday, November 28, 2021

浅谈ATAIMS被终止合约

Friday, November 26, 2021

季报分析 | OCK 3Q21业绩探讨

Thursday, November 4, 2021

投资路上的两场败仗

Friday, October 29, 2021

2021年10月投资小结

Monday, October 4, 2021

What If... 通膨比预期中更严重?

Friday, October 1, 2021

2021年9月投资小结

Sunday, September 26, 2021

Favco | 天然气价格上涨带来的启示

Saturday, September 4, 2021

第三组合的首8月表现

Tuesday, August 31, 2021

2021年8月投资小结 | Merdeka!

Sunday, August 29, 2021

能源转型的必要性

Sunday, August 22, 2021

季报分析 | FPI 2Q21业绩探讨

Tuesday, August 10, 2021

中国的监管风暴

Saturday, July 31, 2021

2021年7月投资小结

Thursday, July 29, 2021

季报分析 | LCTitan 2Q21业绩探讨

Saturday, July 10, 2021

季报分析 | EWINT 2Q21业绩探讨

Sunday, July 4, 2021

Serbadk随笔。不喜忽喷

和Dialog相比,相对年轻的Serbadk是在1993年成立,1997年成为大马国油 (Petronas) 的供应商;2001年首次进军卡塔尔市场;2007年正式从大马国油的供应商发展计划 (Vendor Development Programme, VDP) 毕业;2015年被政府委任并开始建立本身的VDP政策以扶助和培养本地土著中小企业成长。迄今共有12家中小企业加入Serbadk的VDP,自2016年中至2019年底,Serbadk也一共向他们颁发了20亿令吉的采购订单(注:2019年报第145页)。Serbadk能在十多年时间成功崛起并在竞争激烈的油气领域扮演重要角色其实非常不简单,企业提供许多服务对一些跨国油企的营运来说至关重要,至今Serbadk依然还是大马国油的关键供应商之一。

Thursday, July 1, 2021

2021年6月投资小结

股息方面,6月共收到了RM217.38,待领股息有RM1,516。

而这个月我也投入了满多资金在股市,尤其分别在RM0.795、RM0.55和RM0.34的部位连续加仓Serbadk,另一交易则是以RM0.49增持Hevea。Serbadk由于审计疑云导致股价狂泻,两大重要股东公积金局和公务员退休基金减仓股权至5%以下不再是主要股东、5位独立董事集体辞职、公司正式起诉审计师KPMG、分析员一致下调目标价,都让Serbadk完全处于不利局面。我一直买进Serbadk的操作几乎可以用孤注一掷来形容了,而且更是推高股票组合的风险。或许之后我会再详细解释为何加码的原因,毕竟目前Serbadk正处于水深火热时刻,审计问题也不可能在短时间内就能解决掉的。

6月最后一天的新冠疫情病例依然超过6000宗,首相丹斯里慕尤丁腹泻不适入院,在缺乏利好催化剂因素之下富时综指全天下跌15.68点,最终以1532.63点挂收,写下今年最低纪录。国内疫情迟迟未见好转,封锁令一再延长加上政局再起波澜的各种冲击,纵然疫苗接种已经加速,然而疫情持续加剧以及物价飙涨造成通膨现象已经对国内经济造成重创,即使政府宣布了总额高达1500万令吉的经济复苏援助配套 (PEMULIH) ,然而在政治不稳定的状况之下,下半年复苏之路实在是荆棘满途。

Tuesday, June 29, 2021

第三组合股息破新高

Sunday, June 27, 2021

Tek Seng买地扩展

Saturday, June 19, 2021

浅谈萨尔瓦多采用比特币

Sunday, June 6, 2021

买进RHB Gold and General Fund

Tuesday, June 1, 2021

2021年5月投资小结

Saturday, May 29, 2021

5月份交易纪录

Saturday, May 22, 2021

季报分析 | Hevea 1Q21业绩探讨

Saturday, May 15, 2021

货币基金的风险和优势

Sunday, May 9, 2021

SPAC太火爆,Serbadk也来蹭热度?

Friday, May 7, 2021

一代美国人仅能看到一次的投资

|

投资额 |

项目内容 |

|

6210亿美元 |

美国的大部分基础设施建于20世纪50年代,很多处于失修状态。拜登方案的一大重点就是交通系统的现代化,包括用于道路、桥梁、公共交通、电动汽车充电站以及其它交通基础设施。当中的1740亿美元将用于发起一场电动汽车革命,计划设置50万个电动汽车充电站,将遍布美国各地的校车中的五分之一换成电动汽车,并计划在2030年前建设全国充电网络 |

|

4000亿美元 |

用于扩大老年人和残疾人的社区照护适用范围,主要针对该行业中薪资较低、价值被低估的工人,例如女性有色人种 |

|

3000亿美元 |

用于振兴制造业、研发和就业培训等,其中500亿美元投资在电子半导体行业,300亿美元投资在医疗制造领域 |

|

2130亿美元 |

用于建设和翻新超过200万可负担住房 |

|

1800亿美元 |

用于新兴科技研发来维持美国在气候变化与技术创新的领先地位 |

|

1110亿美元 |

用于更换水管、升级下水道 |

|

1000亿美元 |

建设和改善学校 |

|

1000亿美元 |

打造覆盖全国的宽带互联网 |

|

1000亿美元 |

改善劳工待遇,协助低收入家庭以及学生重返校园 |

|

投资额 |

项目内容 |

|

|

幼托服务和带薪假期 |

|

2250亿美元 |

用于高质量的幼托服务,并确保按照家庭收入阶梯式承担部分幼托费用 |

|

2250亿美元 |

用于建立全美范围内的带薪育儿和病假综合项目 |

|

450亿美元 |

用于满足儿童的营养需求,包括扩大夏季膳食计划的范围 |

|

|

教育 |

|

2250亿美元 |

确保所有学生可以免费享受两年社区大学教育 |

|

2200亿美元 |

用于普及幼儿园/学前班,让美国所有3-4岁儿童可以享受免费的Pre-K教育 |

|

620亿美元 |

用于提高大学的保留率和完成率 |

|

460亿美元 |

为家庭收入低于12.5万美元的学生提供两年的学费资助 |

|

450亿美元 |

为低收入家庭学生增加助学金 |

|

|

税务减免 |

|

6000亿美元 |

将儿童税收抵免计划延长至2025年,并永久全额退还;扩大儿童和家属回礼税收抵免并将其永久化;将无子女工人的收入所得税抵免额永久化 |

|

2000亿美元 |

用于永久实施1.9兆美元的经济刺激法案中包括的覆盖部分低收入人群的医保费用 |

Saturday, May 1, 2021

2021年4月投资小结

股息方面,这个月收到RM1,415,待领股息降至RM929.64。另外这个月也没进行任何交易,持续储备更多现金等待机会。

Saturday, April 24, 2021

季报分析 | Luxchem 1Q21业绩探讨

Sunday, April 4, 2021

GKent也进军手套领域了

Thursday, April 1, 2021

2021年3月投资小结

Saturday, March 27, 2021

现金储备

有别于巴菲特持有大量现金的做法,另一传奇人物 - 桥水基金创始人达里欧认定现金就是垃圾(收益相对通货膨胀而言是负值),倒不如借钱购买收益更高的非债务投资资产来获得高回报更好。另一方面,电动车厂商特斯拉在今年1月公布买进了15亿美元的比特币,其首席执行员马斯克声称此举旨在运用那些无需维持在运营流动性的现金进行多元化投资并使回报最大化,尤其当法定货币的实际利率为负时,只有傻子才不会去看别处。

他们三人的观点不用,主要是各自立场和风格不一样。巴菲特是传统价值投资者,进行任何交易都是以经营生意的角度来出发;达里欧创办桥水基金管理1600亿美元的资产,作为全球最大规模的对冲基金,肯定以追逐利润和回酬最大化为首要目标;马斯克开发电动车和科技公司,自然需要大量资金来支持日常运营和新业务储备,吸金和筹资能力不在话下,自然不会把现金看在眼里。

就我而言,持有现金的目的就是等待低廉买进优质股的机会,因为本身的资产规模小而且资金有限,拼资本的话肯定不如身家丰厚的投资人或大机构有能力来炒作股票。我宁愿以不变应万变,等待市场恐慌的时候再进场。尤其目前金融市场因为疫情和央行大放水导致资产水涨船高,我实在没有必要"all in"来执行连自己都无法确定预计回报的投资交易。

当然达里欧和马斯克的话也不无道理,现在的实际利率非常低,目前我国国行利率维持在1.75%不变,但今年通膨率估计是2.5%,这等于今年的现金回报净负0.75%!这也解释了为什么大多数散户和投资者明知股市风险高,但在现金和定存收益非常低的情况之下,别无选择也只能涌入股市寻找更好回报了。我觉得目前我的股票占比正处于很舒适的位置,加上暂时没看到很好的机会,因此反而会趁这段期间偿还更多车贷来降低债务。

也因为采取这样的保守策略,估计今年我的资产组合回酬也只是接近4%而已(这还没纳入未实现利得或损失),主要是因为现金部位大增导致整体收益被拉低,不过市场总是波动的,如何善用现金来改善组合绩效是我今年最大的挑战。

Tuesday, March 23, 2021

浅谈美债收益率飙升

Saturday, March 13, 2021

财长的百万富翁论

从以上得知,活跃公积金局会员对比就业人口的比例为1:3(500万人除以1510万人),换句话说,每3位工作人士当中只有1人有缴纳公积金(其实这也延伸至另一重大课题:雇主根本没有为雇员缴纳或延迟缴纳公积金,不过这就不在本文讨论范围之内了)。因此当财政部长说青年人应趁年轻多储蓄,从20岁起每月存款500令吉,按年利6%计算,到了60岁退休时就可成为百万富翁这样的话一出来,却让大众感觉很不接地气。虽然他的提醒是善意的,言论也并无错误,然而当现在失业率居高不下、很多人失去工作、生计水深火热、甚至连500令吉也未必能够马上拿得出的时候,却听到政府高官发出这样的感慨之言,岂能不招来民间的炮轰和抨击呢?政府若能更积极推动雇主强制登记和缴纳公积金,配合公积金局开展更多活动和醒觉运动来灌输有关储蓄对退休生活的重要性,或许比财长的百万富翁论更有实际见效。